前回に引き続き、具体的な事例に基づいた民事信託 (家族信託) の設定についてご紹介したいと思います。

【事例4】不動産の名義変更の流通税を抑えたい

~院長の悩み~

私(院長)は、所有する収益不動産からの収入が多く、毎年所得税が高額となっています。

税理士に相談したところ、所得税の税率を下げるために、これまで私だけですべて受取ってきた不動産の賃料収入を、家族に分散させてはどうかという提案を受けました。

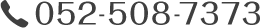

そのためには、私が所有する不動産を、所有する医療MS法人(メディカル・サービス法人)に譲渡(売却)し、MS法人の役員である家族が役員報酬として不動産からの賃料収入を受取ることになります。(下記の図をご参照ください。)

税理士からの提案では所得税を抑えることはできそうですが、その一方で、イニシャルコストとして、不動産の譲渡(売却)による不動産所得税や登録免許税などの税金(流通税)の負担が高額になる可能性高いです。

せっかく対策を行うのであれば、所得税だけでなく流通税も抑えたいのですが、なにか良い方法はないでしょうか?

民事信託(家族信託)による解決

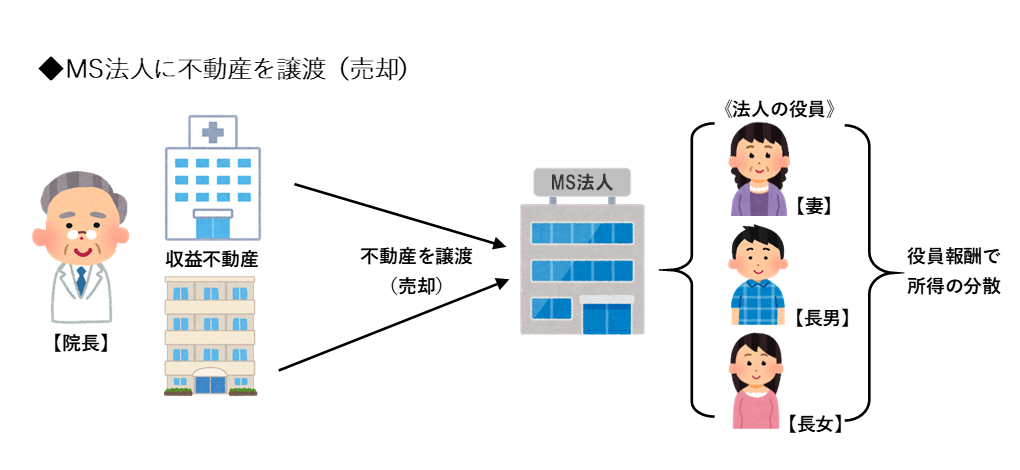

以下のように、院長が委託者兼受託者となる自己信託という民事信託を活用することで、取り組み時の所得税と流通税の負担を抑えることが可能になります。

信託の活用によって、収益不動産の所有権は、収益不動産から賃料を受取る権利である「受益権」に変化するため、院長は不動産そのものではなく、「受益権」をMS法人に譲渡(売却)することになります。

法人に名義を変えるのが所有権でなく、債権(受益権)にしておいたほうが管理しやすいケースがあります。

「受益権」を受取ったMS法人は、不動産の賃料収入を受取り、役員である家族に役員報酬を支払う流れは同様となります。

不動産取得税や 登録免許税などの税金はどうなる?

今回のように「受益権=債権」を譲渡(売却)する場合は、不動産の現物での売買とは異なるため、設定時に「不動産取得税」はかかりません。

また、名義変更の手続きに伴う「登録免許税」は通常の売買の税率の5分の1程度で済みます。

民事信託 (家族信託) を上手に活用しましょう!

税理士の提案は、不動産そのものをMS法人に譲渡(売却)するものでしたが、信託を活用する場合は、不動産そのものではなく、不動産の賃料を受取る権利である「受益権」を院長からMS法人へ譲渡(売却)することになります。

民事信託を活用して「受益権」を譲渡(売却)した場合、不動産の譲渡(売却)に伴う流通税(不動産取得税と登録免許税)を大幅に抑える、または繰り延べすることが可能となります。

また、今回は信託活用の結果、不動産取得税や流通税に着目した民事信託の活用についてお伝えしましたが、信託自体の機能として、財産の承継を円滑に行いたい場合など、目的によってさまざまな対策が考えられます。

ご自身の目的に最も適した対策が取れるよう、民事信託 (家族信託)に詳しい専門家・士業等へご相談ください。